Observatoire Banque Assurance 2016 : comment se réinventent et se redessinent les services banque assurance de demain ?

VERS UNE « UBÉRISATION » ACCÉLÉRÉE ?

Entre la banque assurance et les clients de plus en plus « volatiles », cela devient… compliqué. L’insatisfaction du client demeure toujours importante, et la valeur ajoutée du conseiller est remise en question : seulement 16 % des Français disent avoir besoin de l’expertise de leur banquier pour gérer leur argent, et 50 % s’accommodent de ne jamais le voir en personne. Les Français sont prêts à changer de banque (25 % l’envisagent) et de société d’assurance (30 % l’envisagent), et n’ont aucun problème à être client de plusieurs établissements (39 % sont déjà clients d’au moins deux banques différentes). En outre, la nouvelle réglementation sur les services de paiement (directive européenne DSP2) casse le monopole bancaire, en favorisant les stratégies de collaboration entre jeunes pousses de la FinTech, néo-banques et les acteurs plus traditionnels. Des stratégies d’autant plus incontournables, que les GAFA cherchent aussi des opportunités dans le secteur. C’est le cas, par exemple, d’Amazon, avec son assurance complémentaire pour les produits achetés sur son site ou d’Orange qui, en France, s’apprête à lancer son offre bancaire début 2017.

LA FINTECH, INSUFFLEUR DE NOUVELLES TENDANCES

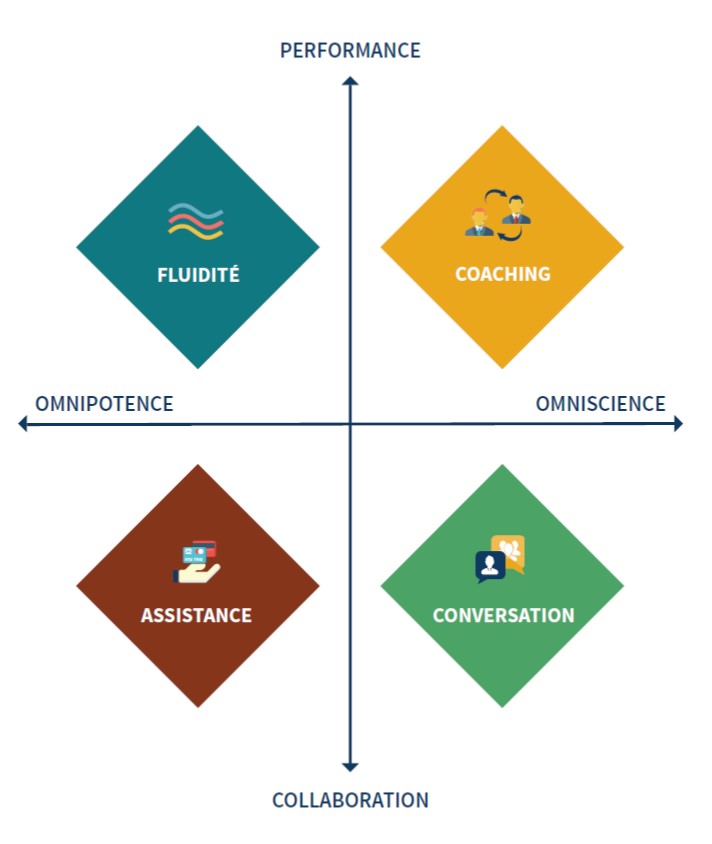

Inventives, agiles, au plus près des besoins des clients, les FinTech proposent des produits et services inédits, et esquissent les contours de la relation client de demain, autour de 4 axes.

La fluidité

Un service à la carte dans les offres proposées sur les modalités qui intéressent le client. Outre-Manche, Cuvva, une assurance auto, propose à ses clients de souscrire sur mobile lorsqu’ils souhaitent emprunter le véhicule d’un proche pour une durée limitée.

Le coaching

Grâce à la data, les néo-banques se veulent télépathiques, connectées en permanence aux moindres besoins du client pour mieux les anticiper. C’est le créneau de Atom Bank au Royaume-Uni qui analyse en permanence les informations sur les actions de l'utilisateur, de manière à « apprendre » de son comportement et de ses réactions.

La conversation

En misant sur les technologies de la blockchain, certaines marques offrent un espace conversationnel et collaboratif à leurs utilisateurs. Par exemple, La’Zooz, une solution collaborative de covoiturage, est entièrement placée sous le contrôle des participants (de la création des apps au partage d’une monnaie virtuelle), sans qu’aucune autorité centrale n’ait son mot à dire.

L’assistance

L’offre des banques et des assurances s’enrichit de prestations dignes d’une conciergerie privée. En Russie, Sberbank a lancé son application de messagerie instantanée incluant un service de conciergerie, pour commander un taxi, acheter des fleurs…

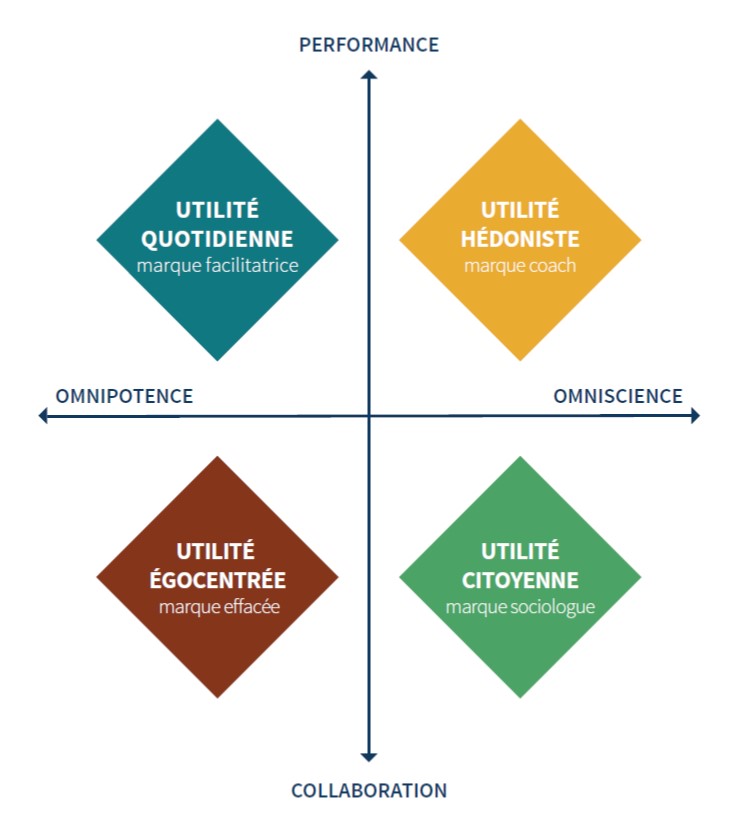

« Face à l’émergence de ces tendances, les marques du secteur banque assurance doivent définir une identité forte, capable de porter la perception d’une réelle utilité pour le client » explique Françoise Hernaez Fourrier, directrice du planning stratégique chez Ipsos Connect.

L’UTILITÉ, UN TERRITOIRE D’EXPRESSION À (RÉ)INVENTER

L’utilité quotidienne, socle de la communication…

À travers leurs communications, les banques et assurances se positionnent comme des marques facilitatrices et utiles au quotidien (un axe que l’on suit déjà depuis 2013). Elles s’attachent à démontrer les preuves de leur agilité, de leur sérieux et de leur expertise. Par exemple, dans un de ses derniers spots TV, Maaf s’attaque… aux banquiers : « L’assurance, c’est quand même notre métier. Vous n’êtes pas obligé de la prendre chez un banquier ! »

… mais une faible prise de risque

L’efficacité du discours publicitaire des marques facilitatrices enregistre des scores dans la moyenne en termes d’impact et de désirabilité. Mais le profil publicitaire souligne le manque de crédibilité et de différenciation d’un tel discours. « L’utilité quotidienne apparaît comme un prérequis de ce que le client attend d’une banque ou d’une assurance, analyse Jérémy Daumard, planneur stratégique senior chez Ipsos Connect. Cet axe peut fidéliser les clients, mais ne suffit pas à en conquérir de nouveaux. Il peut parfois manquer d’aspérités. »

Les autres facettes plus aspirationnelles de l’utilité

Pour se différencier, les marques peuvent combiner leur axe d’utilité quotidienne avec trois autres territoires d’expression plus singuliers. L’utilité hédoniste zoome sur la dimension “partenaire de vie” de la banque ou de l’assurance, et l’objectif d’épanouissement des clients sur le long-terme. L’utilité citoyenne marque un retour aux valeurs mutualistes et un ancrage dans la société dans laquelle on vit. Pour l’utilité égocentrée enfin, la marque s’efface derrière le désir du client et cultive l’autodérision (LCL, LeLynx.fr).

Autant de territoires d’expression et d’innovations qui sont décryptés dans la 4ème édition de l’Observatoire Banque Assurance Ipsos. Pour en savoir plus, n’hésitez pas à contacter Françoise Hernaez Fourrier et Jérémy Daumard !

* L’Observatoire Banque et Assurance 2016 croise quatre volets d’analyse : contextualisation des stratégies des nouveaux acteurs, analyse sémiologique des campagnes de communication, mesure de leur efficacité publicitaire, et enfin analyse des stratégies de communication et des stratégies commerciales. Cette édition est une base d’accompagnement qui peut être complétée par d’autres études comme celles issues de la social intelligence, qui se basent sur les données web, afin d’affiner la compréhension de la relation à la banque et assurance.